官方通报银川市原副市长郭柏春落马,被查当月曾在老挝亮相

据央视新闻3月29日报道,近日,在中央反腐败协调小组国际追逃追赃工作办公室统筹协调和有关部门协助下,经宁夏回族自治区监察机关、公安...

扫一扫用手机浏览

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

作者:IPO再融资组/郑权

近日,***表示,严禁以“圈钱”为目的盲目谋求上市、过度融资,严密关注拟上市企业是否存在上市前突击“***式”分红等情形。

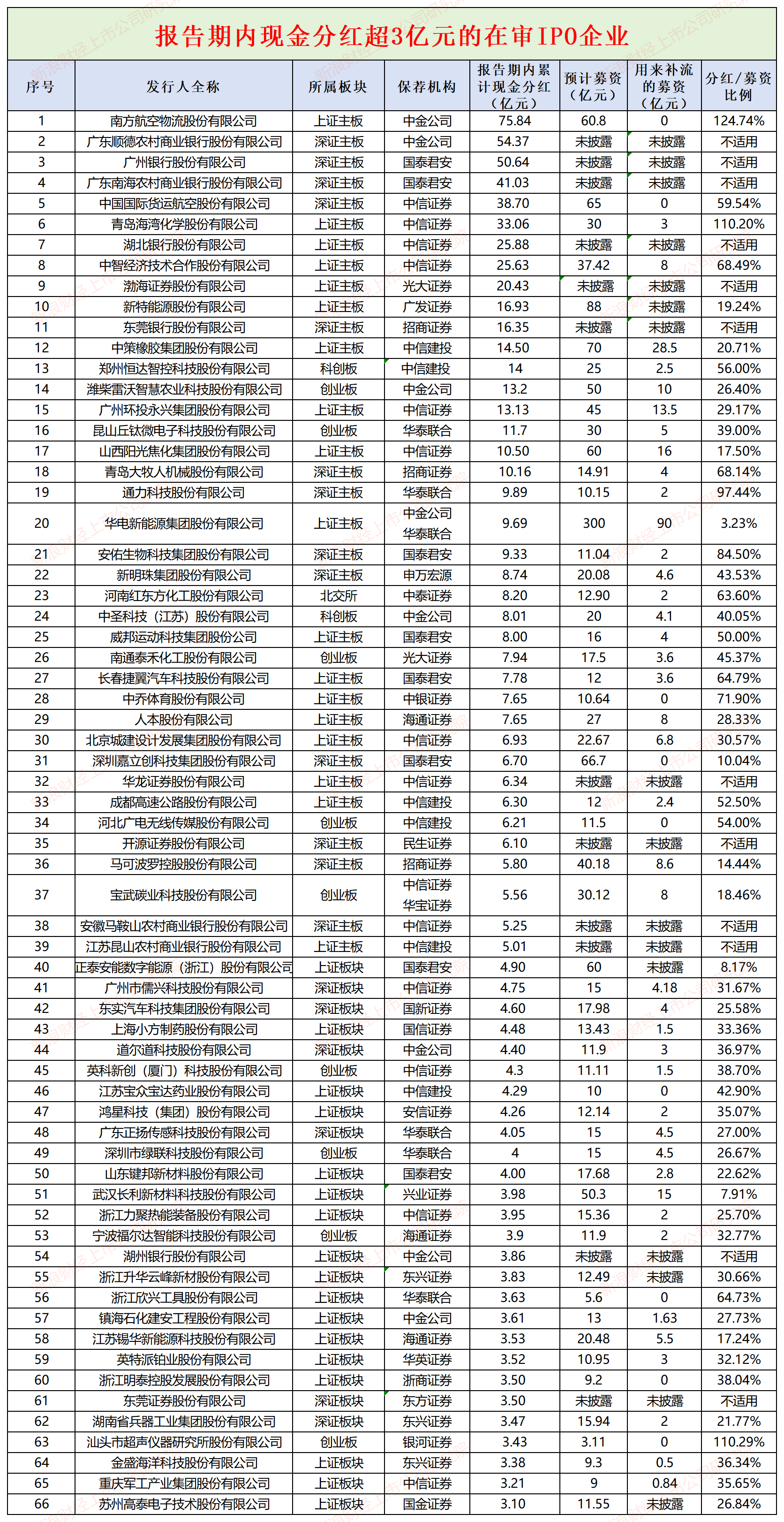

梳理排队的643家IPO企业(以受理为标准,不包含已上市、已终止的企业,截止日为2024年3月18日)后发现,报告期内现金分红金额超过3亿元的企业有66家,占排队企业总数量的比例约10%;分红额超过10亿元的企业有17家,南航物流以75.84亿元高居榜首。

其中嘉立创不仅IPO前夕手首笔分红,还在净利润下降的情况下增加500亿元估值。无论是与同行可比公司对比,还是与公司历史净利趋势对比,公司从估值160亿元到667亿元的指数级增长都不合理。在高估值的加持下,嘉立创才能通过IPO募资数十亿元,但公司账面并“不差钱”,产能利用率也连续大幅下降至75%以下。

估值从160亿到667亿仅用两年 横向纵向对比都不合理

招股书显示,嘉立创主营业务是提供覆盖 EDA/CAM 工业软件、印制电路板制造、电子元器件购销、电子装联等全产业链一体化服务。

2020-2022年、2023年上半年,嘉立创分别实现营业收入32.77亿元、59.55亿元、63.87亿元、32.03亿元;分别实现扣非归母净利润5.2亿元、5.44亿元、4.73亿元和2.88亿元。

2023年6月30日,嘉立创IPO申请获受理。彼时的招股书申报稿显示,嘉立创预计发行新股不超过6200万股,占发行后公司总股本的比例不低于10%,预计募资66.7亿元。据此推算,公司的估值最高达667亿元。

然而,嘉立创2021年11月增资时的估值才160亿元,在不到两年时间内估值增加了500亿元。

嘉立创2021年160亿元的估值对应的是2020年的净利润5.2亿元,2023年递交招股书时对应的是2022年的净利润4.73亿元。然而2022年的扣非归母净利润,比2020年的还低10%左右。

也就是说,嘉立创扣非净利润整体上在下降,可公司估值却指数级激增500亿元。

其实与同行可比公司相比,嘉立创的估值也偏高,主要体现在2022年8月的增资上。2022年8月,公司以增资方式引入外部投资机构先进制造产业基金、建发贰号、建发利福德及宁波鼎浙,入股价格按照投后整体估值375亿元确定。

2021年4月,嘉立创以增资方式引入外部投资机构红杉瀚辰、钟鼎六号及钟鼎青蓝,入股价格按照投后整体估值160亿元确定。2021年11月份的增资对应的估值,也是160亿元。

仅仅过了一年左右的时间,嘉立创的估值就增长了215亿元,增幅高达134.37%。但公司2021年的扣非归母净利润仅比2020年增长了4.67%,还不到5%。

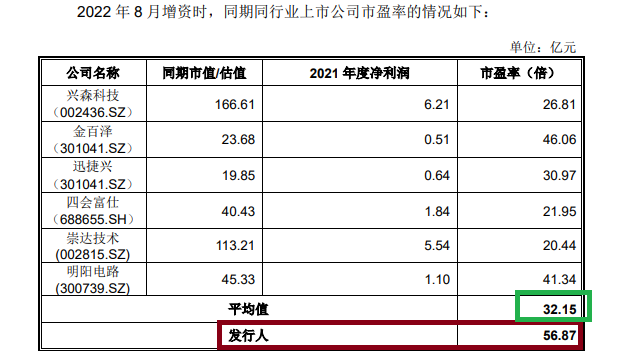

与同行可比公司相比,嘉立创2022年8月的增资对应的市盈率(56.87倍)也显著偏高。公告显示,嘉立创可比公司兴森科技、金百泽、迅捷兴、四会富仕、崇达技术、明阳电路,市盈率分别为26.81倍、46.06倍、30.***倍、21.95倍、20.44倍、41.34倍,皆显著低于嘉立创。嘉立创的56.87倍市盈率,比六家可比公司的市盈率均值的32.15倍,几乎高出一倍。

由此可见,无论是横向对比还是与公司历史的净利纵向对比,嘉立创指数级增长的500亿元估值都不尽合理。但高估值,可以令公司募集更多的资金。

截至2023年上半年末,嘉立创的总资产仅63.96亿元,比66.7亿元的预计募资额还低,有投资者质疑嘉立创高募资的合理性。

在2024年3月份的招股书申报稿中,嘉立创调低了预计募资额,将66.7亿元改为42亿元,缩水近25亿元。

实控人身价暴增300亿 产能利用率连降仍募巨资扩产

嘉立创估值暴增,大股东的身价无疑暴增。本次发行前,嘉立创实际控制人为丁会、袁江涛及丁会响,三人合计直接和间接持有公司87.48%的股份。

即便按照420亿元估值计算,三位实控人的身价将高达300亿元以上。嘉立创成立以来,实控人三人的总出资额也就3亿元左右,如今持有的股权估值超300亿,身价暴增。

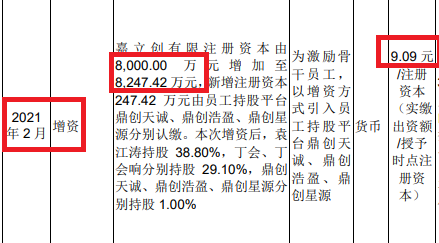

嘉立创如果成功IPO,老员工也将赚得盆满钵满。申报资料显示,公司分别于2021年12月和2022年12月实施股权激励***。2021年2月,嘉立创以增资方式引入员工持股平台鼎创天诚、鼎创浩盈、鼎创星源,入股价格为9.09元/注册资本。

2021年2月,9.09元/注册资本对应的公司估值才7.5亿元,如今嘉立创估值420亿元,老员工身价也是增长了数十倍。

然而嘉立创账面并“不差钱”。截至2023年上半年末,公司账面上的货币资金为7.94亿元,交易性金融资产为11.79亿元,合计19.73亿元。同期,公司账面上的有息负债(短期借款、一年内到期的非流动负债、长期借款、应付债券之和)仅0.49亿元,可以忽略不计。

此外,嘉立创IPO报告期内还巨额分红,2021年和2022年分别分红2.7亿元和4亿元,合计6.7亿元。

在巨额分红后,嘉立创又要募资42亿元募投项目,但公司主营产品PCB的产能利用率连续下降,2020年-2022年、2023年上半年的产能利用率分别为 92.06%、80.99%、75.7%、73.72%,逐年下降。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。 转载请注明出处:http://www.kfknw.com/post/55896.html