官方通报银川市原副市长郭柏春落马,被查当月曾在老挝亮相

据央视新闻3月29日报道,近日,在中央反腐败协调小组国际追逃追赃工作办公室统筹协调和有关部门协助下,经宁夏回族自治区监察机关、公安...

扫一扫用手机浏览

中证全债指数(H11001.CSI)自去年10月一波下行之后,一路上扬,今年以来更是迭创新高。

别光盯着“小土坑”

首先,债券市场有波动,本来就是很正常的事情。毕竟,没有只涨不跌的资产。

即便是在近两年公认的债券牛市中,除了去年10月的调整,2022年四季度的那一波下行,大家应该也还历历在目。

但是,把时间拉长,债市的调整就像爬坡路上的小土坑,不改缓步上坡的大趋势。

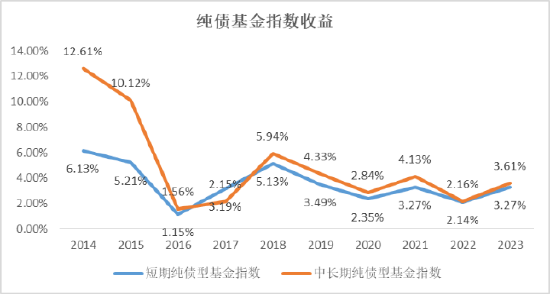

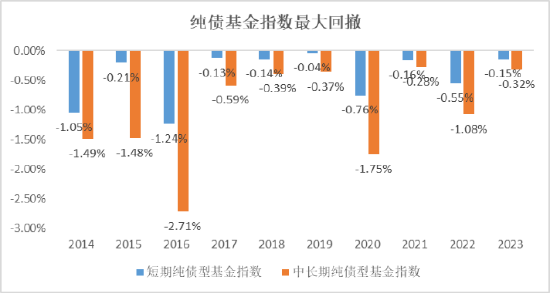

而把时间拉到近10年的维度,观察纯债基金指数的收益和最大回撤,或许有更丰富的理解。

可以看出,大家会觉得过去两年“债牛”,当然没错,但是权益市场的遇冷可能更加深了这种认知。

毕竟过去10年,债券市场有更牛的时候。

而无论市场牛熊,收益多寡,近10年纯债基金指数也实现了每年正收益。

观察纯债基金指数的最大回撤,虽然不同年度略有差异,但是相较权益市场的“过山车”,还是波澜不惊了不少。

政策面或是关键变量

短期债市可能会受到来自政策面的一些影响,但是经济基本面上,依然延续了温和复苏态势及低通胀环境。

开年来的数据显示***债发行、复工复产及新房销售进度偏缓慢,基本面仍对债市形成一定支撑。

国泰基金现金管理团队负责人陶然认为,当前债市的长端交易过于拥挤,各品种收益率处于历史极值水平,市场演绎较为极致,10Y国债在2.38%,低于MLF12BP,30Y国债接近MLF利率,当前收益率曲线已经非常平坦。开年来不少交易盘已积攒较多浮盈,“资产荒”下机构策略也趋同,那么一旦有调整市场波动容易被放大,需警惕交易盘止盈对债市的阶段性扰动。

另外,3月地方债发行放量可能会挤占部分流动性,会对债市造成一定扰动,3月的长端利率波动可能会比较大。

相较之下,当前短端较中长端的利差保护较足,短端资产的性价比得以凸显,保险资管存款纳入同业存款也将一定程度上利好短端资产。

但短端下行幅度取决于资金利率下行幅度,受制于目前DR007 1.80%-1.90%,DR001 1.60-1.80%, 短端下行空间受到掣肘,若资金利率中枢没有进一步下行,则短端大幅下行的空间难以打开。

年初银行理财、基金等各类型机构的配置需求仍强,利率债和信用债供给均未大幅起量,“资产荒”的格局料将延续。

结合当前的宏观环境和资金面,我们判断债市持续、较大幅度调整的可能性较低,债市仍有可为,但政策面将成为未来一个月影响债市走势的关键变量。

国泰基金现金管理团队将继续***取稳健的投资策略,坚守组合的风险收益特征,维持中短久期、灵活杠杆,主要配置短久期、中高等级的信用债,辅以短利率债的波段操作,不过多暴露久期风险,在季末月多储备流动性资产,确保组合的流动性安全,力争做到攻守平衡,在留有安全边际的同时再考虑进攻。

由国泰基金现金管理团队管理的

“利”系列短债基金

或是您的闲钱投资安心之选

欢迎关注

风险提示:观点仅供参考,不构成任何投资建议或承诺。基金有风险,投资需谨慎。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。 转载请注明出处:http://www.kfknw.com/post/53598.html